តើស្ថានភាព Taper Tantrum កំពុងតែកើតមានសារជាថ្មីនៅក្នុងតំបន់អាស៊ីអាគ្នេយ៍ពិតមែនដែរឬទេ?

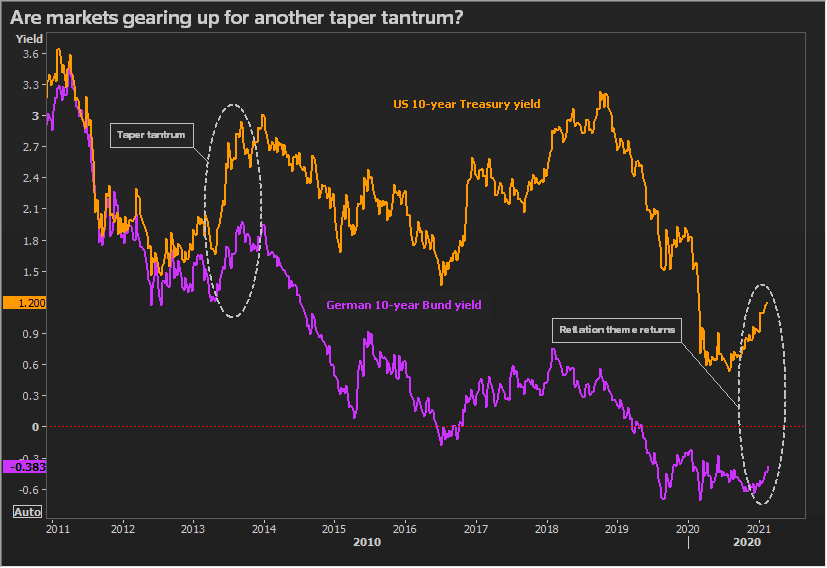

«កំណត់សំគាល់ ៖ ពាក្យ Taper Tantrum សំដៅទៅលើស្ថានភាពអាសន្នផ្នែកហិរញ្ញវត្ថុនៅឆ្នាំ 2013 ដែលបង្កឡើងដោយសារការកើនឡើងយ៉ាងខ្លាំងនូវទិន្នផលរតនាគាររបស់អាមេរិកបន្ទាប់ពី វិនិយោគិនបានដឹងថា ធនាគារកណ្តាល អាមេរិកនឹងផ្អាកកម្មវិធី បង្កើនល្បឿនសេដ្ឋកិច្ច (Quantitative Easing Program)»

មូលបត្របំណុលរបស់រដ្ឋាភិបាលអាមេរិកដែលទទួលបានប្រាក់ចំណេញតិច បានជំរុញឱ្យមានការវិនិយោគចូលទៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើន ដូចជាប្រទេសថៃនិងឥណ្ឌូណេស៊ីជាដើម ដើម្បីអាចទទួលបានប្រាក់ចំណេញច្រើន ខណៈពេលដែលអត្រាការប្រាក់គោល (Benchmark rate) របស់ឥណ្ឌូណេស៊ី ត្រូវបានកំណត់នៅត្រឹម ៣,៥% ដែលជាអត្រាដ៏គួរឱ្យទាក់ទាញមួយនៅក្នុងបរិយាកាសនាពេលបច្ចុប្បន្ននេះ។

ស្ថានភាពបែបនេះអាចនឹងវិលត្រលប់ទៅរកសភាពដើមវិញយ៉ាងឆាប់រហ័ស នៅពេលដែលប្រាក់ចំណេញនៅអាមេរិកចាប់ផ្តើមកើនឡើងមកវិញ។

កញ្ចប់ថវិកាសង្គ្រោះដែលមានទំហំ ១,៩ ទ្រីលានដុល្លារអាមេរិកបានធ្វើឱ្យមនុស្សមួយចំនួនយល់ថា៖

«ប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើននឹងរងគ្រោះដោយសារតែការហូរចេញនូវមូលធន (Capital Flight) បូករួមនឹងការរីករាលដាលនៃការរំខានផ្នែកទីផ្សារ (Financial Contagion)»។

ក៏ប៉ុន្តែ វាមិនមែនសុទ្ធតែដូច្នោះនោះទេ។

លំហូរនៃការវិនិយោគជាសកលពិតជាអាចបង្កផលប៉ះពាល់យ៉ាងខ្លាំងដល់ស្ថានភាពហិរញ្ញវត្ថុនៅសហរដ្ឋអាមេរិក។ នៅពេលដែលប្រាក់ចំណេញនៅអាមេរិកធ្លាក់ចុះ ហើយដែលអាចនឹងបន្តធ្លាក់ចុះក្នុងរយៈពេលវែង វិនិយោគិននឹងងាកមករកប្រាក់ចំណេញនៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើនវិញ។

ហើយនៅពេលដែលប្រាក់ចំណេញនៅអាមេរិកបានកើនខ្ពស់ឡើងវិញ វិនិយោគិននឹងលក់ទ្រព្យសម្បត្តិរបស់ពួកគេនៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើននោះដើម្បីវិលត្រឡប់ទៅកាន់សហរដ្ឋអាមេរិកវិញ។

នៅពេលដែលមានការលក់ចេញនូវទ្រព្យសម្បត្តិយ៉ាងគំហ៊ុកនៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើនបែបនេះ វានឹងបណ្តាលឱ្យរូបិយវត្ថុនៅទីនោះធ្លាក់តម្លៃ បើធៀបនឹងប្រាក់ដុល្លារ ហើយប្រទេសដែលមាន

ឱនភាពគណនីចរន្តក្នុងចំនួនដ៏ច្រើន នឹងកាន់តែងាយរងគ្រោះ ដោយសារតែការហូរចេញនៃមូលធន។

ធនាគារកណ្តាលអាចគ្រប់គ្រងលំហូរចេញនៃមូលធនបាន តាមរយៈការដំឡើងអត្រាការប្រាក់ ឬការធ្វើអន្តរាគមន៍លើទីផ្សារមូលធន ដើម្បីរក្សាអត្រាប្តូរប្រាក់មិនឱ្យធ្លាក់ចុះខ្លាំងនិងលឿនពេក។ ប៉ុន្តែជម្រើសទាំងពីរ នេះក៏មានគុណវិបត្តិរបស់ពួកវាផងដែរ។

ការដំឡើងអត្រាការប្រាក់ នឹងបង្កផលប៉ះពាល់ដល់ការខ្ចីប្រាក់នៅក្នុងតំបន់ ហើយការរឹតបន្តឹងគោលនយោបាយរូបិយវត្ថុក្នុងអំឡុងពេលនៃការកំពុងកើតមានភាពតានតឹងផ្នែកសេដ្ឋកិច្ច ក៏មិនមែនជាជម្រើសដែលល្អនោះដែរ ខណៈពេលដែលការធ្វើបែបនេះអាចនឹងផ្តល់ផលអវិជ្ជមានដល់កំណើនសេដ្ឋកិច្ច។

ការធ្វើអន្តរាគមន៍របស់ធនាគារកណ្តាលលើទីផ្សារមូលធនអាចជួយបង្កើនតម្លៃរូបិយវត្ថុក្នុងស្រុក ក៏ប៉ុន្តែវាក៏អាចនឹងធ្វើឱ្យទុនបម្រុងអន្តរជាតិ (Foreign Exchange Reserves) មានការធ្លាក់ចុះផងដែរ។

ម្យ៉ាងវិញទៀត ប្រសិនបើធនាគារកណ្តាលបណ្តាយឱ្យអត្រាប្តូរប្រាក់ធ្លាក់ចុះ នោះវានឹងនាំឱ្យមានវិបត្តិលើជញ្ជីងទូទាត់ (Balance of Payment) ដោយសារតែការមិនមានលទ្ធភាពទូទាត់បំណុលជារូបិយវត្ថុបរទេស។

ដូច្នេះ រាល់ការផ្លាស់ប្តូរគោលនយោបាយណាមួយត្រូវតែឆ្លងកាត់ការសម្រេចចិត្តឱ្យបានល្អិតល្អន់ ដោយសារតែគ្រប់ជម្រើសទាំងអស់សុទ្ធតែមានចំណុចល្អ និងអាក្រក់។

អ្នកវិភាគ និងធនាគារកណ្តាលកំពុងតែតាមដានអំពីព្រឹត្តិការណ៍ «Taper Tantrum ថ្មី» ដែលធ្លាប់បានកើតមាននៅឆ្នាំ ២០១៣ នៅពេលដែលធនាគារកណ្តាលរបស់សហរដ្ឋអាមេរិក (Federal Reserve) បានឱ្យសញ្ញាថា អាមេរិកនឹងបញ្ចប់កម្មវិធីបង្កើនល្បឿនសេដ្ឋកិច្ចរបស់ខ្លួន ដែលមានឈ្មោះថា «Quantitative Easing Program»។

ព្រឹត្តិការណ៍នោះបានធ្វើឱ្យប្រាក់ចំណេញរបស់បណ្ណបំណុលរតនាគារ (Treasury bills) រយៈពេលវែងរបស់អាមេរិកមានការកើនឡើង និងបានធ្វើឱ្យមានការហូរចេញនូវមូលធននៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើន និងដែលបានបង្កផលប៉ះពាល់ដល់រូបិយវត្ថុរបស់ប្រទេសមួយចំនួន ដូចជាតួកគី, ឥណ្ឌូណេស៊ី, ប្រេស៊ីល, អាហ្វ្រិកខាងត្បូង និងឥណ្ឌា។

កញ្ចប់ថវិកាសង្គ្រោះសេដ្ឋកិច្ច ដែលមានទំហំ ១,៩ ទ្រីលានដុល្លារ ដែលត្រូវបានដាក់ចេញនៅអាមេរិកកាលពីដើមខែមីនានេះ បានធ្វើឱ្យគ្រប់គ្នានឹកដល់រឿងរ៉ាវ ដែលធ្លាប់បានកើតឡើងកាលពីឆ្នាំ ២០១៣។

វិនិយោគិនខ្លះជឿថា «កញ្ចប់ថវិកាសង្គ្រោះនឹងជួយឱ្យមានកំណើនសេដ្ឋកិច្ច និងកំណើនអតិផរណាខ្ពស់ ដែលនឹងនាំឱ្យមានអត្រាការប្រាក់ខ្ពស់នៅអាមេរិកក្នុងរយៈពេលវែង ហើយប្រាក់ចំណេញពីបណ្ណបំណុលរយៈពេលវែង របស់អាមេរិកនឹងចាប់ផ្តើមកើនឡើង ដែលនឹងបង្កជាការដាក់សម្ពាធទៅលើរូបិយវត្ថុរបស់ប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើន»។

ហើយក្នុងពេលមួយខែកន្លងមកនេះ រូបិយវត្ថុស្ទើរតែទាំងអស់នៅក្នុងតំបន់អាស៊ីអាគ្នេយ៍ ដោយរាប់ចាប់ពីប្រាក់រីងហ្គីត (Ringgit) របស់ម៉ាឡេស៊ី រហូតដល់ប្រាក់បាត (Bath) របស់ថៃ បានចាប់ផ្តើមធ្លាក់ចុះតម្លៃរួចបាត់ទៅហើយ បើធៀបជាមួយនឹងប្រាក់ដុល្លារអាមេរិក។

កាលពីថ្ងៃទី ១៨ ខែមីនា ធនាគារកណ្តាលរបស់ប្រទេសតួកគីបានដំឡើងអត្រាការប្រាក់គោល (Benchmark rate) ចំនួន ២០០ ពិន្ទុ ដើម្បីបញ្ជៀសការហូរចេញនៃមូលធន។ លោកកប្រធានាធិបតីតួកគី Recep Tayyip Erdogan ក៏បានបណ្តេញប្រធានធនាគារកណ្តាលរបស់ខ្លួនចេញភ្លាមៗផងដែរ ក្រោយពីបានធ្វើឱ្យរូបិយវត្ថុរបស់តួកគីធ្លាក់ចុះយ៉ាងខ្លាំង។

សំណួរនាពេលនេះគឺថា «តើនេះគឺគ្រាន់តែជាព្រឹត្តិការណ៍មួយដែលអាចកើតមានតែនៅក្នុងប្រទេសតួកគី ឬក៏វាអាចនឹងបន្តរីករាលដាលដែលនឹងធ្វើឱ្យមានលំហូរចេញនៃមូលធន ព្រមទាំងការដួលរលំនៃរូបិយវត្ថុនៅក្នុងប្រទេសដែលមានទីផ្សារកំពុងរីកចម្រើនផ្សេងទៀត?»

គ្មាននរណាម្នាក់អាចដឹងអំពីចម្លើយច្បាស់លាស់នោះទេ។ ប៉ុន្តែគេគួរកត់សម្គាល់ថា «ប្រទេសតួកគីកំពុងតែស្ថិតក្នុងស្ថានភាពអាក្រក់ស្រាប់ទៅហើយនៅមុនថ្ងៃទី ១៨ ខែមីនា ជាមួយនឹងការកើនឡើងយ៉ាងខ្ពស់នូវអត្រាអតិផរណា ក៏ដូចជាអត្រាប្តូរប្រាក់ ហើយបរិយាកាសនយោបាយដ៏អាក្រក់របស់ប្រទេសនេះក៏បានបង្ខំឱ្យធនាគារកណ្តាលតួកគី ត្រូវជ្រើសរើសយកជម្រើសដែលមិនល្អ»។

ប៉ុន្តែ បណ្តាធនាគារកណ្តាលនៅក្នុងតំបន់អាស៊ីអាគ្នេយ៍ជាទូទៅ ច្រើនតែមានគោលនយោបាយក្នុងការបង្កើនអត្រាការប្រាក់នៅក្នុងពេលចាំបាច់ ហើយពួកគេក៏មានទុនបម្រុងអន្តរជាតិ (Foreign Exchange Reserves) ដែលមានលក្ខណៈល្អ និងអំណោយផលផងដែរ ខណៈពេលដែលពួកគេក៏អាចនឹងរីករាយជាមួយនឹងការធ្លាក់ចុះនៃតម្លៃរូបិយវត្ថុរបស់ពួកគេនៅក្នុងកម្រិតមធ្យមណាមួយ ដោយសារតែវានឹងអាចធ្វើឱ្យការនាំចេញរបស់ខ្លួនកាន់តែមានភាពប្រកួតប្រជែង។

ប្រទេសនៅអាស៊ីអាគ្នេយ៍ទាំងនេះមានកម្លាំងទប់ទល់ក្នុងលក្ខណៈជាប្រព័ន្ធ។ ក៏ប៉ុន្តែប្រទេសនីមួយៗក៏អាចនឹងមានដំណោះស្រាយផ្សេងៗគ្នាផងដែរ ចំពោះការកើនឡើងនូវប្រាក់ចំណេញរបស់បណ្ណបំណុលអាមេរិកដោយផ្អែកលើជម្រើសគោលនយោបាយរបស់ពួកគេរៀងៗខ្លួន។

ដោយសារតែហេតុផលទាំងនេះហើយ ការប្រកាសអំពីស្ថានភាពអាសន្ននៅក្នុងតំបន់សម្រាប់ពេលនេះអាច នឹងមិនទាន់កើតមាននោះទេ៕

The Diplomat